购物节的理性消费与基金投资

每次电商购物节,大家不约而同开启一场购物狂欢。受平日商品价格的锚定效应影响,6·18时商品价格显得格外有优势,消费者清空原本的购物车之余,总会抵挡不住一波波的大额满减门槛,忍不住去购买计划外的物品,囤了不少商品,也确实花了不少钱。

不断凑了满减之后,使得我们的“期望价格”与“实付金额”之间,产生了不断变化的“价格差”,这种差别,会使得我们获得一种“赚到了”的感觉,甚至是一种兴奋感。而这,在行为经济学里,被称为商品交易中在“获得效用”之外的“交易效用”。

投资当中的“交易效用”

打折后价格变低的商品让人趋之若鹜,但是在投资领域,人们似乎又是另外一种心态,股票或者基金越下跌越无人问津,而在不断上涨的过程中,反倒会有越来越多的资金流入。证券价格越来越贵,更推高了期望价格,这当中不断变化的“价格差”,容易让投资者产生非理性的“交易效用”。

那么,有什么方式可以让我们在投资中避免这种追涨杀跌的行为呢?我们需要有简单可行的投资计划和纪律,让我们在市场底部的时候能坚持投资计划,在市场高位的时候能控制住追高的手。其实基金定投的方式,便是其中一种。

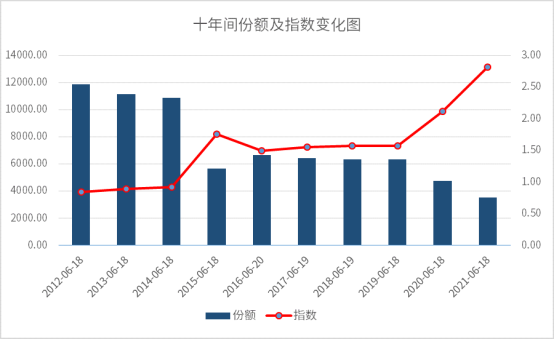

假如我们在近10年的6月18日,都花1万元买点基金,由于每年的点位有高有低,这相当于做了一个年定投。

以中证混合型基金指数(H11022)为例,经过10年的投资,我们来看看在今年6月18日前账户的情况:我们取2022年6月1日的指数11169.42,此时账户合计资产有17.6万元,收益率已经达到76%(以上举例仅为回溯分析,不作为投资建议,也不作为标的或择时推荐,投资需谨慎)。

统计时间:2012年06月18日至2021年06月18日

数据来源:Wind 指数:中证混合型基金指数(H11022)

上述结论数据模拟所选择区间有限且依赖多种假设,不保证准确,不作为投资建议。

为了更直观地看看十年来的收益表现情况,我们可以根据每年6月18日的指数高低,把购买到的份额和指数变化的关系在如下一张图上画出来。

统计时间:2012年06月18日至2021年06月18日

数据来源:Wind 指数:中证混合型基金指数(H11022)上述结论数据模拟所选择区间有限且依赖多种假设,不保证准确,不作为投资建议。

从这张图展示的过去10年间走势来看,我们发现:一是指数低的时候购买到得到份额多,二是短期定投收益率可能不明显,但长期来看,市场低位区间正是积攒份额的好时机。这里面其实也包含了基金定投想要获得长期较好回报的几个要点。

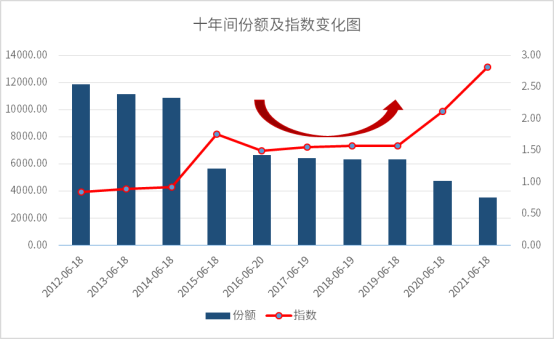

市场处于低位区间要坚持

2012年到2014年的3年间,是积累筹码的最佳时间段,这3年的时间积攒了将近5成的筹码。

但关键点在于能否坚持下来,毕竟在这3年的时间内,都没有什么太大的起色,累计收益率仅有3.8%。

可是如果在低位区间选择停止投入,选择观望的话,很有可能就会错失以低成本积累更多份额的机会,错过好的时间窗口,也很有可能会错过未来基金上涨所带来的涨幅。

因为:自己的基金收益=持有基金份额X基金最新净值

倘若在2015年至2019年的5年间坚定持有并坚持定投,那么在2021年和2022年就能收获一条长长的微笑曲线。

低位区间形成的定投“微笑曲线”统计时间:2012年06月18日至2021年06月18日

数据来源:Wind 指数:中证混合型基金指数(H11022)上述结论数据模拟所选择区间有限且依赖多种假设,不保证准确,不作为投资建议。

达成获利目标,是否落袋为安?

等净值明显上了一个台阶之后,这时候大概率已经是获利的状态,收益率可能还不错,但是否要落袋为安,不能只看收益率,更要看本金和自己的投资计划。

先说本金。

不论是单笔投资还是定投,我们都要考虑止盈,毕竟投资的最终目的是通过投资盈利来满足需求改善生活,并不是只为了账户里的数字。如果没有想清楚止盈,碰到弱市跌回去,可能就是竹篮打水一场空。

我们要考虑是否已经攒够了足够的本金。假如开始定投后市场上涨,没扣款几次就达到了不错的收益率,就不是一个好的止盈时点,因为投入的本金和绝对收益都比较少。

但什么是不错的收益率,这又与自己的投资计划有密切关系。

打个比方,如果我们的定投计划是为子女教育或者是自己的养老准备的,属于长期投资,那么在本金和绝对收益都不够高的情况下,即便短期收益率很高,也没有多大的意义。

时光一去不复返,过早止盈,失去了积累的份额,也浪费了时间。若是长期的投资目标,过早达到收益率目标后,也应该继续坚持,因为即便后面再跌下去,也可能是给了我们再次有机会积累便宜份额的一段时间,比如联想到今年以来的市场环境。如果我们可投资的年限还足够长的话,时间也会给我们再次迎来“微笑曲线”的机会,那时候希望我们攒够足够多的基金份额。

当然,如果是一个短期的小目标,也许应该另当别论。 比如说我们的目标就是通过定投攒个包包、或者一趟旅行费用,那么在达到了预先设定的目标后,就可以考虑止盈,而不应该改弦易张,又有了别的想法。 因为既然我们给自己的定投设定了小目标,就相当于制定了一条铁律,定投的路上充满各种干扰和诱惑,只有遵守纪律,不给自己任何借口才有可能成功。

如果看好目标基金产品的话,重新买入也未尝不可。也许我们会想,这样卖出又买入,岂不是浪费了许多交易成本?确实如此,但笔者觉得懂得止盈的要义也很重要,一方面是对自己前期投资规划的一种肯定,给自己坚定执行计划的一个信心和认可;另一方面也可以给自己思考的空间,根据对目标基金的认知和自己的财务状况做新的投资规划。

就如同趁着6·18的各种补贴促销低价买到好东西一样,基金定投长期能够赚钱也靠的是在低位区间坚持投资,从而以低成本积累的大量基金份额,“便宜买好货”正是二者之间的一种相似之处。而我们也要记得,未来在定投的路上一定充满了各种干扰和诱惑,只有遵守定投的计划和坚持内心的目标,减少“交易效用”对我们投资的负面影响,才更有可能成功。

<完>

风险提示:投资人应当充分了解基金定期定额投资和零存整取等储蓄方式的区别。定期投资是引导投资人进行长期投资、平均投资成本的一种简单易行的投资方式。但是定期投资并不能规避基金投资所固有的风险,不能保证投资人获得收益,也不是替代储蓄的等效理财方式。我国基金运作时间较短,不能反映股市发展的所有阶段。基金管理人公司不保证基金一定盈利,也不保证最低收益,基金过往业绩不能预示未来收益。详情请认真阅读基金的基金合同、招募说明书和基金份额发售公告。基金投资有风险,请审慎选择。