越跌越买,“亏损”越多怎么办?

市场震荡波动,持有的基金出现回撤,是持有观望,是赎回止损还是补仓?定投的基金已经持续了一段时间,迟迟未能盈利甚至越亏越多,是否应该停止定投?相信这一问题,是我们在基金投资过程中必然要面对的,那么如何应对?

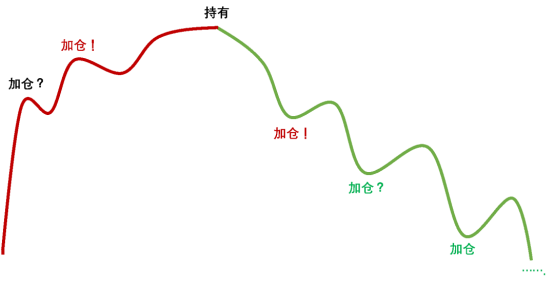

首先看看下图,从市场高歌猛进到震荡回撤,几乎相同的市场点位,产生了激动、犹豫、彷徨和失望等不同的心态,我们是否有类似的心路历程?

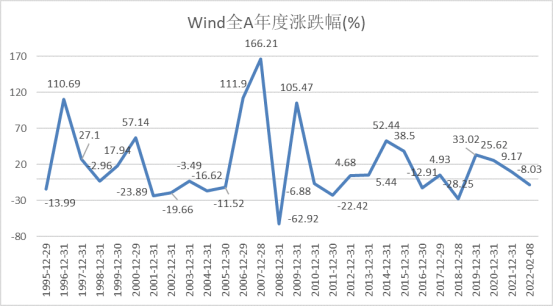

虽然上图是虚构的市场走势,但实际上此类曲线却在反复上演。以Wind全A指数为例,1994年12月30日至2022年2月8日,指数累计上涨1340.29%,但是我们也可以发现,历史上也曾多次发生大起大落的行情,从年度涨跌幅统计来看,上涨年份为15年,下跌年份为13年,客观来说,如果保持长期在市场上,那么应对“过山车”式的行情,是投资者的必修课,产生上述情绪心理也不可避免。

数据来源:Wind数据区间:1994年12月30日至2022年2月8日

世界金融工程学知名学者罗闻全(Andrew W Lo.)在《适应性市场》中指出,应对危险不假思索地快速反应是智人在长期进化中的本能,例如在野外发现猛兽时甚至有预感就会不假思索地快速撤离,这一本能使得人类在自然界的众多危险环境之中能够生存至今。

但是应对金融市场这一相对“新兴产物”,人类则未能进化出相应的本能,而是将应对自然界风险的本能简单套用。因而面对下跌,本能产生的“恐惧”会支配人的行为进行快速应对,而市场的下跌从事后看来并非全是危机,甚至有一些长期看是难得的机会,因此需要我们不断进化,克服“本能”。回到基金投资之中,越跌越买,就是一个克服本能的动作。

那么,是否所有标的都值得越跌越买?在投资大师利弗莫尔的观点里,不应该在处于下跌过程中进行任何投资,因为如果购买之后继续下跌,那么则证明其上一次的决策是错误的。

但是,我们很难在下跌发生时判断之后是上涨还是下跌,如果投资锚定的是资产的价格,由于其变动的驱动因素较多,例如资金进出需求、市场结构、市场情绪等。作为基金投资者,还需要进一步判断基金经理的特点和行为,因而做出正确行为的概率较低。

为解决这个问题,以企业价值为锚的价值投资者认为,如果价格低于当期账面价值或者可估算的未来成长价值,则应该逢低买入等待价格向价值均值回归。比起价格,价值判断依赖于企业经营基本面、行业竞争格局和发展趋势等,虽然需要更加专业的知识技能和更加成熟的心理和更加丰富的经验才能做出分析决策,但是也意味着该项投资正确的概率较大,因而越跌越买在这一前提下是一种可行的选择。

所以,越跌越买的直接前提是所投资产的价格在未来可预期会上涨,深层次的则是所投资产价值高于当前的价格,投资者有足够信心、耐心去相信并坚持。

在资本市场中,判断资产的真实价值并非易事,如果是投向高等级主权国债或者信用债,该类资产长期向上的基础是极高的信用保证本息偿付,如果出现非理性下跌(当然机会比较少),大概率是买入良机。

对于股票等权益类资产,其当前价格的波动不仅是反映企业价值的判断的分歧,也是不同情绪和价值观在交易层面的映射。优质的公司在各国资本市场都证明了其价值长期向上,股价也会屡创新高,但是这个过程不是稳步提升,优质的公司本身也会随着时代变更和自身发展出现变化,因而很难武断地说某一个公司的股价、某一个行业赛道在未来一定会长期向上,投资者可以越跌越买。

因此,我们需要不断学习提升自己的能力圈,以便于对权益类资产长期价值进行判断。投资主动管理型基金,选择优秀的资产管理人,本身是利用管理人的专业优势对自身能力圈进行延伸,如果相信基金公司、基金经理的专业能力、投资信念仍在不断进化,长期投资能力得到认可,我们可以根据自身资金状况,越跌越买,为未来的长期上涨积攒份额。

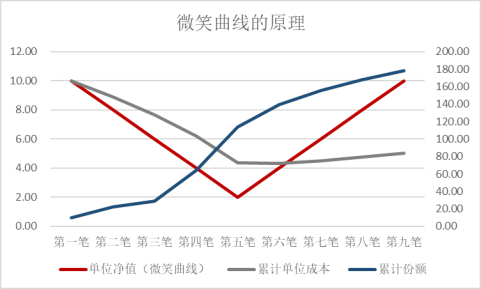

在基金投资过程中的越跌越买,可能会碰到亏损越来越大的情况,如果相信基金管理人,这个过程中,以基金份额和持仓成本为锚,实际上,越跌越买的过程可以使得我们的投资成本呈现“倒金字塔”式降低,即开始从高单位净值逐步买到低单位净值,基金持仓总成本也在逐步降低,这也是基金定投能够获利的底层原理“微笑曲线”,在下跌中降低成本,同时积累份额,当持仓成本低于实时净值,则开始获利,当进一步积累更多份额,则可以获取更多的绝对收益。

试问,在持有1万份和持有10万份时,哪个时间点更希望收获更高的涨幅?当然是后者,如果当前份额不足,那么通过定投或者逢低买入,降低持仓成本的同时积累份额,也不失为一种策略。

相信长期、“越跌越买”的过程大多是痛苦的,以2010.01-2015.06上证指数为例,过程中经历了漫长的下跌、低位盘整过程,从2010年开始坚持投资、越跌越买无疑会随着投资金额的增加而再下一次的下跌中承担更大的损失,而如果“非常幸运”地在2015年初开始定投,市场一路上涨,投资体验也十分愉悦。

数据来源:Wind

但是回过头来看看结果,经过测算,看似煎熬痛苦的定投过程,收获了更高的收益率和绝对金额收益,而看似愉悦理想的定投机会,一方面收益率较低,更重要是的由于积累的份额不足,绝对投资收益与前者有很大差距,投资结果“叫好不叫座”。体验感和实际收益的背离,就是克服本能之后的收获。

数据来源:Wind定投方案为简单周定投,每周一定投1000元于上证指数,该方案收益测算仅代表历史情况,不代表收益预期及收益承诺,投资有风险,入市需谨慎。

总结来说,“越跌越买”并非是投资中的金科玉律,而是克服人性本能的过程。对于不了解的标的,无法坚定投资信心,越跌越买会承担较大的心理压力,也可能带来本金的永久亏损。而对于足够相信的品种,越跌越买,可以从长期积攒更多份额,也可以降低投资成本提升投资安全边际,为未来的投资绝对收益奠定基础,因此,徘徊的时刻不妨回过头来思考我们对投资标的的认知与投资的初心,“风物长宜放眼量”。

<完>

风险提示:投资人应当充分了解基金定期定额投资和零存整取等储蓄方式的区别。定期投资是引导投资人进行长期投资、平均投资成本的一种简单易行的投资方式。但是定期投资并不能规避基金投资所固有的风险,不能保证投资人获得收益,也不是替代储蓄的等效理财方式。我国基金运作时间较短,不能反映股市发展的所有阶段。基金管理人公司不保证基金一定盈利,也不保证最低收益,基金过往业绩不能预示未来收益。详情请认真阅读基金的基金合同、招募说明书和基金份额发售公告。基金投资有风险,请审慎选择。